Aktuell fallen weltweit viel beachtete Indices wie der amerikanische Nasdaq, der deutsche Dax und der japanische Nikkei. Bei Investoren scheint die Angst vor einer Kehrtwende am Aktienmarkt umherzugehen. Rächt sich nun die expansive Geldpolitik der Regierungen und Notenbanken? Wir nennen dir drei Gründe für den aktuellen Sinkflug der Kurse und wagen einen Ausblick in die Zukunft.

- Inflation beschreibt den Kaufkraftverlust deines Geldes

- Langfristig hohe Inflationsraten führen zu steigenden Leitzinsen

- Hohe Leitzinsen drücken Aktienkurse

- Sonderfaktoren haben erheblichen Einfluss auf die Inflation

- Aktuell gibt es keine Hinweise für eine übermäßige Inflationsrate

1. Inflation, was ist das eigentlich?

Der abstrakte Begriff Inflation beschreibt den Anstieg der Preise von Waren und Dienstleistungen. Mit anderen Worten, um wie viel Prozent der Betrag für eine Kugel Eis, ein Pfund Butter oder eine Hausmeisterdienstleistung in den letzten Jahren gestiegen ist. Umgangssprachlich bedeutet das nichts anderes, als dass dein Geld weniger “Wert” ist als zuvor, wobei eine bessere Umschreibung lautet: Dein Geld besitzt eine geringere Kaufkraft. Während dich zum Beispiel im Jahr 1990 1 kg Brot noch umgerechnet 1,65 €gekostet hat, lag der Brotpreis im Jahr 2015 bereits bei 4,05 € (+165 %) pro kg.[1]

Durch den Kaufkraftverlust über die Zeit ist die Inflation für Schuldner vorteilhaft, weil ihre angehäuften Schulden immer weniger „Wert“ sind. Für Sparer ist der Verlust von Kaufkraft aber ein Schreckensszenario, weil die Inflation das über die Jahre mühsam zusammengesparte Vermögen schmälert. Aus diesem Grund solltest du zusätzliches Vermögen in Anlageklassen investieren, die eine höhere Rendite als die Inflationsrate erbringen. Inflationssorgen sind ein maßgeblicher Treiber für die zur Zeit fallenden Aktienkurse. Eine dauerhaft hohe Inflation geht außerdem für gewöhnlich mit einer Zinserhöhung einher und dies führt abermals zu sinkenden Aktienkursen. Aktuell kommt es zu stark steigenden Preisen bei beispielsweise Rohstoffen, Nahrungsmitteln und Halbleitern. Gegenüber dem Vorjahresmonat stiegen die Lebenshaltungskosten um 4,2 % in den USA (Deutschland: 2 %).

2. Was die Aktienkurse momentan drückt

Nachdem die Aktienkurse in den vergangenen Wochen und Monaten hervorragend gelaufen sind, ist in den vergangenen Tagen die Volatilität merklich gestiegen. Kursrückgänge marktbreiter Indices von 3-5 % sind dabei aufgetreten und verunsichern einige Privatinvestoren, die vielleicht noch nicht so lange dabei sind. Worauf ist die Verunsicherung am Markt zurückzuführen und wie kannst du darauf reagieren?

① Steigende Inflation

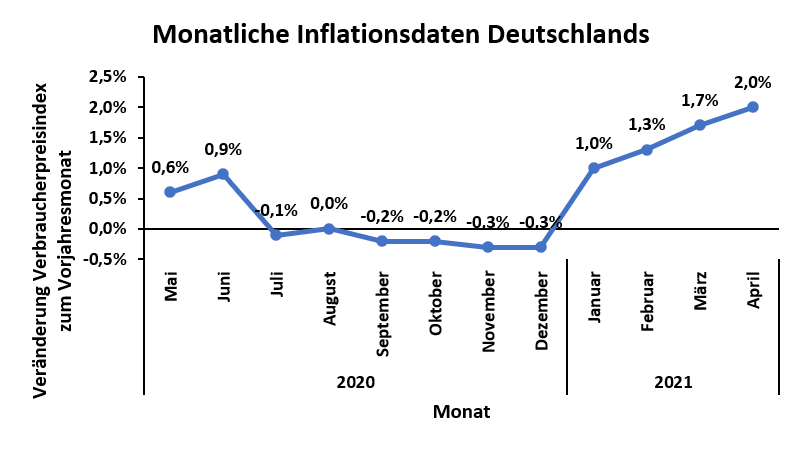

Inflationssorgen sind ein maßgeblicher Treiber für die zur Zeit fallenden Aktienkurse. Eine dauerhaft hohe Inflation geht außerdem für gewöhnlich mit einer Zinserhöhung einher und dies führt abermals zu sinkenden Aktienkursen. Aktuell kommt es zu stark steigenden Preisen bei beispielsweise Rohstoffen, Nahrungsmitteln und Halbleitern. Gegenüber dem Vorjahresmonat stiegen die Lebenshaltungskosten um 4,2 % in den USA (Deutschland: 2 %).

Allerdings ist noch kein langfristiger Trend absehbar und es ist nicht sicher, ob die Inflation auch langfristig steigt. Aktuell kommen nämlich einige Ereignisse zusammen, die möglicherweise nur für einen kurzzeitigen Inflationsschub sorgen. Im April letzten Jahres war die Welt durch Corona in Schockstarre. Firmen haben Investitionen aufgeschoben und Menschen haben eher gespart als konsumiert. Nun gibt es jedoch weitreichende Lockerungen und bedingt durch die Impfungen ist ein Ende in Sicht. Dies führt zu steigenden Investitionen bei Firmen und höherem Konsum. Dadurch ist die Nachfrage für viele Produkte aktuell sehr hoch. Jedoch befinden sich einige Länder noch im (Teil-) Lockdown, was sich neben dem bis vor kurzem blockierten Suezkanal durch die “Ever Given” deutlich auf die Lieferketten auswirkt. Die steigende Nachfrage zusammen mit den eingeschränkten Lieferketten sorgt bei einigen Produkten für zum Teil stark steigende Preise. Oftmals entscheidend für eine langfristige Inflation sind steigende Löhne. Bislang sind diese aber eher nicht in Sicht.

② Steigende Zinssorgen

Eine dauerhaft hohe Inflation führ normalerweise zu einer Erhöhung der Leitzinsen durch die Notenbanken. In der vergangenen Woche hatte US-Finanzministerin Yellen vor einer Überhitzung der US-Konjunktur gewarnt und bereits steigende Zinsen ins Gespräch gebracht. Die Aussage hat sie jedoch im Folgenden bereits wieder leicht revidiert. US-Notenbankchef Powell, der für die Höhe des Leitzinses verantwortlich ist, hatte erst vergangenes Jahr betont, dass die USA ein „flexibles Inflationsziel“ anstreben. Das bedeutet, dass die Inflation auch einen längeren Zeitraum oberhalb der selbstgesetzten Grenze von 2 % liegen kann, bevor die Leitzinsen angehoben werden. Sollte die Inflation nicht komplett außer Kontrolle geraten, ist also eine schnelle Zinserhöhung wohl erstmal nicht zu erwarten.

③ Überbewertete Kurse

In den vergangenen Jahren sind die Kurse schneller gestiegen als die Firmengewinne. Gerade im Corona-Jahr 2020, in dem viele Unternehmen sinkende Gewinne vermelden mussten und die Kurse zum Jahresende trotzdem nahe der Allzeithochs rangierten. Gut ablesen lässt sich dies an dem Kurs-Gewinn-Verhältnis (KGV). So ist beispielsweise das KGV der Nasdaq-Unternehmen (amerikanische Technologiewerte wie Apple, Google oder Intel) mit aktuell 28 deutlich über dem 10-Jahresdurchschnitt von 19 – knapp 47 % höher! Du bezahlst also durchschnittlich das 28-fache des Jahresnettogewinns, wenn du jetzt Aktien dieser Unternehmen kaufst. Solange genug Geld in den Märkten ist, z.B. gestützt durch weltweite Konjunkturprogramme der Länder und Notenbanken, ist dies kein Problem. Doch auf lange Sicht kehren Bewertungen für gewöhnlich in den Bereich ihres langfristigen Durchschnitts zurück. Insbesondere wenn es zu Zinserhöhungen kommt, wird es für die hochbewerteten Unternehmen schwierig ihre Kurse zu halten.

Aber bedenke bei dieser düster anmutenden Aussicht: An der Börse wird immer die Zukunft gehandelt. Das heißt die steigenden Kurse seit Mitte 2020 sind auch damit begründet, dass durch die rasche Impfstoffentwicklung und steigende Impfquoten eine Normalisierung des Lebens und damit der Wirtschaft greifbar scheint. Sollte es so kommen, könnten die Gewinne vieler Unternehmen in 2021 und 2022 spürbar anziehen. Viel von diesen Gewinnen ist aber wahrscheinlich in den aktuellen Kursen eingepreist. Anstatt fallender Kurse könnte es auch zu einer Seitwärtsbewegung kommen. Durch die wieder steigenden Gewinne würde sich das KGV dann “von selber” wieder in “normale” Bereiche einpendeln.

3. Fazit

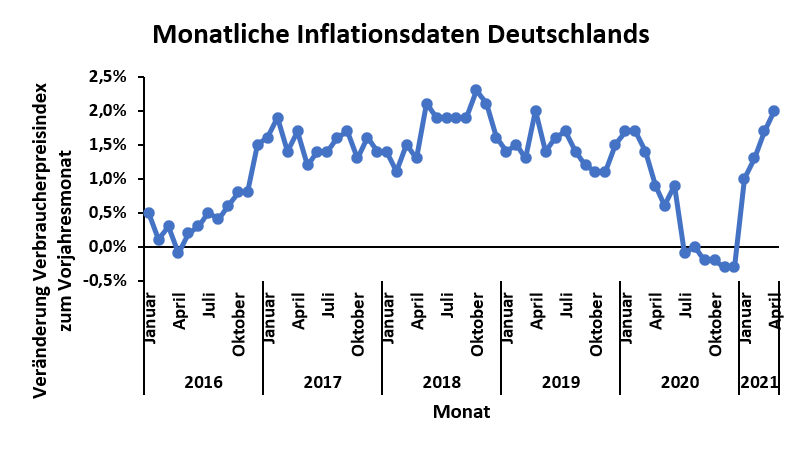

Ob die Aktienkurse wieder steigen oder weiter fallen werden, wird auch maßgeblich von den Maßnahmen der Notenbanken und Regierungen abhängen. Solange weiter frisches Geld in den Markt gepumpt wird und die Zinsen niedrig bleiben, ist ein Korrektur am Aktienmarkt oder gar ein Crash eher nicht in Sicht. Doch kommt es tatsächlich zu einer nachhaltigen Inflationssteigerung, werden die Notenbanken irgendwann eingreifen. Zuerst ist denkbar, dass die Anleihekaufprogramme zurückgefahren werden. Im Anschluss könnte dann eine Erhöhung der Leitzinsen kommen. In der Folge werden es Aktien schwer haben. Der aktuelle Anstieg der Inflation in Deutschland auf 2 % im April 2021 ist allerdings noch kein Grund zur Sorge und hat es so in den vergangenen 5 Jahren auch immer mal wieder gegeben, wie nachfolgende Grafik veranschaulicht.

Wenn du an eine hohe Inflationsrate in den kommenden Monaten glaubst, könntest du ein Investment in Rohstoffe in Erwägung ziehen. Die Preise für Rohstoffe steigen nämlich tendenziell, wenn die Inflation anzieht. Denk aber immer dran, dass es sehr wichtig ist nicht nur in einen Sektor zu investieren. Eine ausgewogene Asset Allocation sollte stets der wichtigste Grundpfeiler deines Portfolios sein. Wir sind gespannt wo die Reise in den kommenden Monaten hingehen wird und bleiben unserer Strategie durch unsere monatlichen ETF-Sparpläne treu! Nervöse Märkte sind für uns als langfrisitge ETF-Investoren kein Grund etwas zu ändern. Wie reagierst du in der aktuellen Phase? Lass es uns gerne in den Kommentaren wissen.

4. Quellen

[1] Was War Wann; Brotpreisentwicklung

[2] Statistisches Bundesamt; Verbraucherpreisindex

Handelsblatt; Schwankende Aktienmärkte: Diese Warnsignale verunsichern die Anleger

Disclaimer

Wir haben den Artikel im besten Wissen und Gewissen geschrieben. Die Informationen sind von uns selbst recherchiert worden und die Berechnungen haben wir selbst durchgeführt. Es ist jedoch nicht auszuschließen, dass uns an irgendeiner Stelle ein Fehler unterlaufen ist. Falls du auf einen stößt sind wir dankbar, wenn du uns darüber in Kenntnis setzt. Des Weiteren möchten wir darauf hinweisen, dass wir keine Steuer- oder Anlagenberater sind. Wir betreiben keine Anlageberatung oder Anlagevermittlung. Erfahre, wer hier eigentlich schreibt.