Seit der Investmentsteuerreform von 2018 werden alle ETFs nach derselben Systematik versteuert. Was das für dich bedeutet, wie du in 5 einfachen Schritten deine jährliche Steuer berechnen kannst und welche Kosten beim Verkauf auf dich zukommen, erfährst du in diesem Artikel.

- Seit 2018 sind alle ETFs vom steuerlichen Aufwand gleich (steuereinfach), da sie nach der derselben Systematik versteuert werden.

- Bei allen ETFs werden Ausschüttungen, die Vorabpauschale und Veräußerungsgewinne besteuert.

- Die Vorabpauschale ist seit 2018 neu dazugekommen.

- In maximal 5 einfachen Schritten kannst du die Steuern von allen ETFs berechnen.

- Die fälligen Steuern werden direkt von deinem Broker einbehalten bzw. abgebucht.

1. Investmentsteuerreform von 2018

Vor dem Jahr 2018 gab es sogenannte “steuerhässliche” ETFs, bei denen die Investoren einen erhöhten Aufwand bei der Steuererklärung hatten und “steuereinfache” ETFs, die so gut wie keinen Aufwand machten. Glücklicherweise hat sich seit der Investmentsteuerreform von 2018 vieles vereinfacht. Seitdem sind alle ETFs “steuereinfach” und werden nach derselben Systematik versteuert. Das heißt die fälligen Steuern werden direkt von deinem deutschen Broker erhoben und du musst nicht mehr in der Steuererklärung tätig werden. Auch wenn nun das Meiste automatisch passiert, ist es wichtig zu verstehen, welche Steuern auf dich zukommen.

2. Besteuerung auf Fondsebene

Grundsätzlich musst du unterscheiden zwischen Steuern, die auf Fondsebene erhoben werden und Steuern, die direkt von dir gefordert werden. Steuern, die auf Fondsebene erhoben werden sind beispielsweise Quellensteuern auf ausländische Dividenden (30 % bei amerikanischen Aktien). Diese Steuer wird direkt vom Quellenstaat einbehalten und nicht von dir gefordert. Da die erhobenen Steuern auf Fondsebene dich nicht direkt betreffen und seit 2018 über die sogenannte Teilfreistellung kompensiert werden (siehe unten), können wir einen Schritt weitergehen und uns anschauen, welche Steuern direkt auf dich zukommen.

3. Besteuerung auf der Ebene des ETF-Investors

Bei ausschüttenden und thesaurierenden ETFs müssen seit 2018 immer dieselben drei Dinge versteuert werden:

- Ausschüttungen

Steuern auf ausgeschüttete Erträge (z.B. quartalsweise an dich ausgeschüttete Dividende) werden nur bei ausschüttenden ETFs fällig, weil du bei thesaurierenden ETFs keine Ausschüttung erhältst. Die Steuer wird bei jeder Ausschüttung von deinem Broker direkt einbehalten. - Vorabpauschale

Die Vorabpauschale ist ein Betrag, der seit 2018 jährlich versteuert werden muss (bei ausschüttenden ETFs ist sie häufig jedoch 0, dazu aber später mehr). Die Steuer wird von deinem Broker am Jahresanfang vom Verrechnungskonto eingezogen. - Veräußerungsgewinne

Sämtliche Gewinne, die noch nicht versteuert wurden, müssen einmalig beim Verkauf der ETF-Anteile versteuert werden. Die Steuer wird von deinem Broker vom Gewinn direkt einbehalten.

Auf alle Kapitalerträge (z.B. Ausschüttungen wie Dividenden, Vorabpauschalen, Veräußerungsgewinne, Zinsen) musst du in Deutschland 26,375 % Steuern bezahlen. Einige ETFs besitzen eine sogenannte Teilfreistellung, wodurch ein Teil von der Steuer befreit ist und dein Steuersatz sinkt. Die Teilfreistellung dient dazu die auf Fondsebene anfallende Steuern (z.B. Quellensteuern auf ausländische Dividende) zu kompensieren und somit eine Doppelbesteuerung zu vermeiden. Die Höhe der Teilfreistellung ist abhängig vom “Inhalt” des ETFs.

| Fondsart | Quote | Teilfreistellung | Steuersatz |

|---|---|---|---|

| Anleihen-ETF | Aktienanteil = 0 % | 0 % | 26,4 % |

| Rohstoff-ETF | Aktienanteil = 0 % | 0 % | 26,4 % |

| ETF-Mischfonds | Aktienanteil >= 25 % | 15 % | 22,5 % |

| Aktien-ETF | Aktienanteil >= 51 % | 30 % | 18,5 % |

| Immobilien-ETFs | Deutsche Immobilien >= 51 % | 60 % | 10,6 % |

| Immobilien-ETFs | Ausländische Immobilien >= 51 % | 80 % | 5,3 % |

Wie du siehst, sind bei z.B. Aktien-ETFs 30 % der Erträge von der Steuer befreit. Anders ausgedrückt, müssen nur 70 % der Erträge bei Aktien-ETFs versteuert werden. Bei Immobilien-ETFs sind es sogar nur 20-40 %, sodass der Steuersatz dort von über 26 % auf unter 11 % sinkt.

Da du nun weißt, was du bei ETFs versteuert musst und wie hoch der Steuersatz ist, gehen wir einen Schritt weiter und schauen uns an, wie sich die Steuer genau zusammensetzt.

Info: Durch die Einführung der Teilfreistellung ist die Anrechnung der Quellensteuern auf die deutsche Abgeltungssteuer seit 2018 hinfällig.

3.1 Besteuerung von ausgeschütteten Erträgen von ETFs

Je nach ETF werden zu verschiedenen Zeitpunkten Erträge (Dividenden oder Zinsen) ausgeschüttet. Bei vielen ETFs passiert dies quartalsweise oder jährlich. Bei thesaurierenden ETFs erhältst du diese Erträge nicht, da sie vom Fondsverwalter automatisch reinvestiert werden. Demnach sind bei thesaurierenden ETFs die Ausschüttungen immer Null und es fällt keine Steuer auf die Ausschüttung an. Im Gegensatz dazu, werden die Erträge bei ausschüttenden ETFs deinem Konto gutgeschrieben. Alle ausgeschütteten Erträge, die deinem Konto gutgeschrieben werden, werden direkt (automatisch) von deinem Broker versteuert.

Nehmen wir beispielsweise an, dass du in einen Aktien-ETF investiert hast und 14 € Dividende erhalten hast. Die fällige Steuer kannst du ganz leicht berechnen:

Dividende in € * Steuersatz auf Kapitaleinkünfte * Wert der Teilfreistellung = Steuer in €

14 € * 0,26375 * 0,7 = 2,60 €

Sofern du keinen Freistellungsauftrag bei deinem Broker erteilt hast, werden die 2,60 € automatisch von deinem Broker einbehalten.

Merke dir: Die erhaltene Ausschüttung muss immer versteuert werden. Vollkommen egal, ob deine ausschüttenden ETFs im Wert sinken, steigen oder stagnieren.

3.2 Besteuerung von der Vorabpauschale von ETFs

Die Vorabpauschale ist der Betrag, der zusätzlich zu den ausgeschütteten Erträgen versteuert werden muss. Die Vorabpauschale muss sowohl bei ausschüttenden als auch bei thesaurierenden ETFs versteuert werden (bei ausschüttenden ETFs ist sie häufig jedoch 0, wie du gleich sehen wirst). Um die Vorabpauschale zu bestimmen, muss erst der Basisertrag berechnet werden. Der Basisertrag ergibt sich aus dem Wert von deinem ETF zum Jahresbeginn multipliziert mit 70 Prozent des Basiszinses.

Basisertrag in € = Wert von deinem ETF am Jahresanfang in € * Basiszins * 0,7

Der Basiszins ist ein vom Finanzministerium festgelegter Wert. Er leitet sich aus der langfristig erzielbaren Rendite öffentlicher Anleihen ab. 2018 lag der Basiszins bei 0,87 %, 2019 bei 0,52 % und 2020 bei 0,07 %.

Es gibt zwei wichtige Regeln für den Basisertrag:

- Der Basisertrag ist maximal so groß wie die Wertsteigerung vom ETF zuzüglich der jährlichen Ausschüttungen (das schauen wir uns später genauer an).

- Der Basisertrag ist minimal 0, d.h. er kann nicht negativ sein.

Der Basisertrag ist eine wichtige Voraussetzung zur Berechnung der Vorabpauschale: Die Vorabpauschale ist der Basisertrag verringert um die Summe der jährlichen Ausschüttungen.

Vorabpauschale in € = Basisertrag in € – Summe der jährlichen Ausschüttungen in €

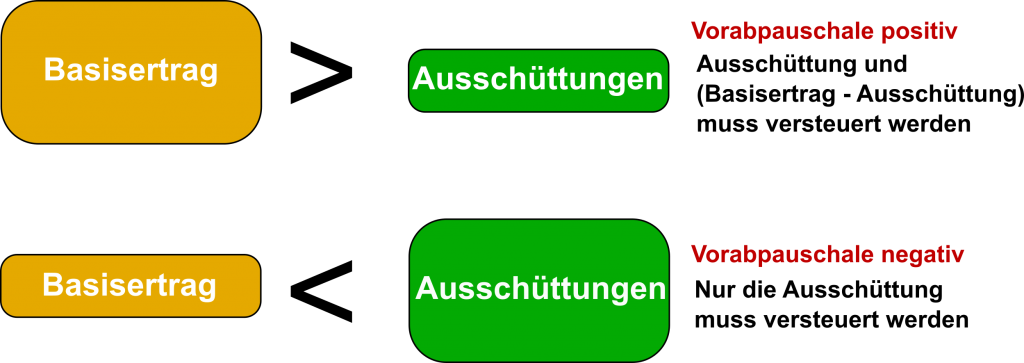

Steuern auf die Vorabpauschale fallen nur an, wenn der Basisertrag größer ist als die jährlich erhaltenen Ausschüttungen und demnach die Vorabpauschale positiv ist. Wenn die errechnete Vorabpauschale negativ ist (sprich der Basisertrag kleiner ist als die jährlichen Ausschüttungen), fallen keine Steuern an. Graphisch lässt sich das wie folgt darstellen:

Da bei thesaurierenden ETFs die jährlichen Ausschüttungen 0 sind, und der Basisertrag immer größer als 0 ist, entspricht die Vorabpauschale bei thesaurierenden ETFs immer genau dem Basisertrag.

Die zu zahlende Steuer auf die Vorabpauschale lässt sich ganz einfach und genau wie bei den ausgeschütteten Erträgen berechnen:

Vorabpauschale in € * Steuersatz auf Kapitaleinkünfte * Wert der Teilfreistellung

Das war erstmal genug Theorie. Es klingt zwar alles super kompliziert, aber Aber keine Sorge, du wirst gleich anhand von mehreren Beispielen sehen, dass es weitaus einfacher ist als du gerade denkst.

3.3 Anleitung zur Bestimmung der jährlichen Steuern bei ETFs

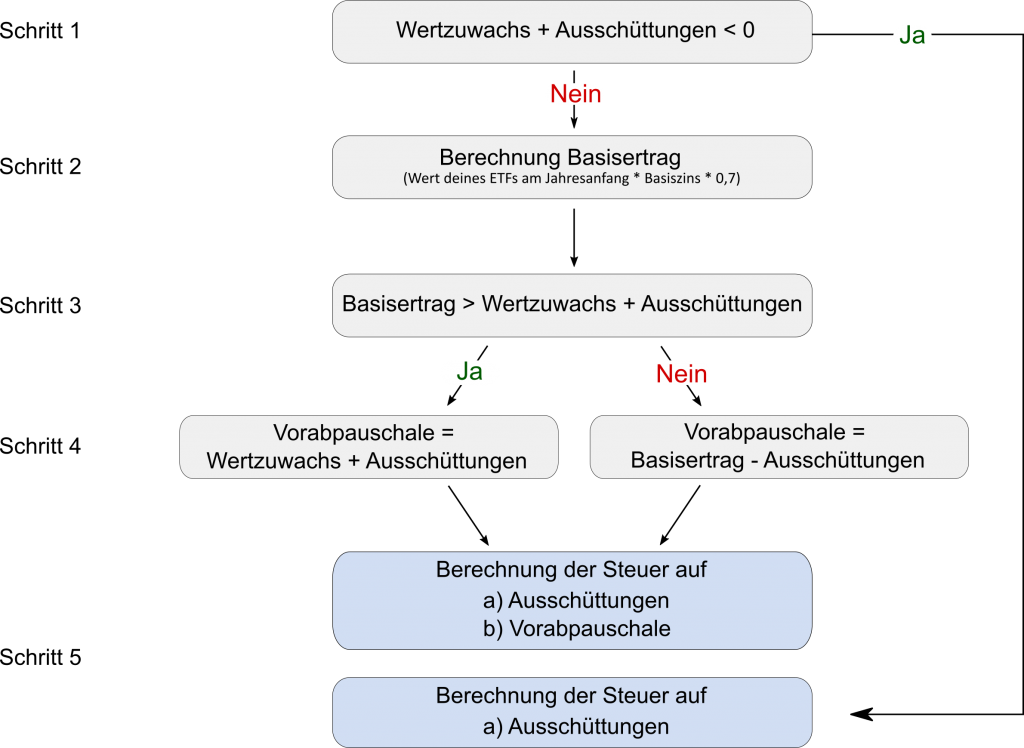

Bevor wir uns mehrere Beispielen anschauen, können wir uns eine allgemeingültige Anleitung aufstellen, mit der du die jährlichen Steuern auf alle deine ETFs bestimmen kannst.

Schritt 1: Berechnung des jährlichen Wertzuwachses + die erhaltenen Ausschüttungen

Ist der Wertzuwachs + die erhaltenen Ausschüttungen kleiner oder gleich 0, müssen lediglich die Ausschüttungen, aber keine Vorabpauschale versteuert werden. Dann entfällt Schritt 2-4

Schritt 2: Berechnung des Basisertrages (Wert deines ETFs am Jahresanfang * Basiszins * 0.7)

Schritt 3: Prüfen, ob Basisertrag > (der Wertzuwachs + die erhaltenen Ausschüttungen)

Falls ja, wird der Wertzuwachs zuzüglich der Ausschüttungen als Basisertrag angenommen.

Schritt 4: Berechnung der Vorabpauschale (Basisertrag – Ausschüttungen)

Ist die Vorabpauschale 0 oder negativ, fallen keine Steuern auf die Vorabpauschale an.

Schritt 5: Gesamte Steuer berechnen

Steuern auf erhaltene Ausschüttungen plus die Steuern aufgrund der Vorabpauschale.

3.4 Beispielrechnungen zur jährlichen Steuer von ETFs

Zum besseren Verständnis schauen wir uns einmal die jährliche Steuerlast von ETFs anhand von einigen Beispielen an und befolgen die obige Anleitung.

Beispiel 1a: Ausschüttender ETF; großer Wertzuwachs und Wertzuwachs > Ausschüttungen

- Wert deines ETF am Jahresanfang: 10.000 €

- Wert deines ETF am Jahresende: 14.000 €

- Erhaltene Ausschüttungen: 200 €

- Basiszins: 0,52 %; Teilfreistellung: 0,7; Steuersatz 26,375 %

Schritt 1: Berechnung des jährlichen Wertzuwachses + die erhaltenen Ausschüttungen

14.000 € + 200 € – 10.000 € = 4200 €

Schritt 2: Berechnung des Basisertrages (Wert am Jahresanfang * Basiszins * 0.7)

10,000 € *0,0052 * 0.7 = 36 €

Schritt 3: Prüfen, ob Basisertrag > (der Wertzuwachs + die erhaltenen Ausschüttungen)

36 € < 4200 €

→ Der Basisertrag ist kleiner als der Wertzuwachs und bleibt bei 36 €.

Schritt 4: Berechnung der Vorabpauschale (Basisertrag – Ausschüttungen)

36 € – 200 € = -164 €

→ Da die errechnete Vorabpauschale negativ ist, fällt keine Steuer auf die Vorabpauschale an.

Schritt 5: Gesamte Steuer berechnen

Steuer auf erhaltene Ausschüttungen: 200 € * 0.26375 * 0.7 = 37 €

Steuer auf Vorabpauschale: 0 €

Gesamte Steuer: 37 €

Beispiel 1b: Thesaurierender ETF; großer Wertzuwachs

- Wert deines ETF am Jahresanfang: 10.000 €

- Wert deines ETF am Jahresende: 14.200 €

- Erhaltene Ausschüttungen: 0 €

- Basiszins: 0,52 %; Teilfreistellung: 0,7; Steuersatz 26,375 %

Schritt 1: Berechnung des jährlichen Wertzuwachses + die erhaltenen Ausschüttungen

14.200 € – 10.000 € = 4.200 €

Schritt 2: Berechnung des Basisertrages (Wert am Jahresanfang * Basiszins * 0.7)

10.000 € * 0,0052 * 0,7 = 36 €

Schritt 3: Prüfen, ob Basisertrag > (der Wertzuwachs + die erhaltenen Ausschüttungen)

36 € < 4200 €

→ Der Basisertrag ist kleiner als der Wertzuwachs und bleibt bei 36 €.

Schritt 4: Berechnung der Vorabpauschale (Basisertrag – Ausschüttungen)

36 € – 0 € = 36 €

→ Da die errechnete Vorabpauschale positiv ist, muss sie versteuert werden.

Schritt 5: Gesamte Steuer berechnen

Steuer auf erhaltene Ausschüttungen: 0 €

Steuer auf Vorabpauschale: 36 € * 0,26375 * 0,7 = 6,6 €

Gesamte Steuer: 6,6 €

Beispiel 2a: Ausschüttender ETF; kleiner Wertzuwachs und Wertzuwachs > Ausschüttungen

- Wert deines ETF am Jahresanfang: 14,000 €

- Wert deines ETF am Jahresende: 14,028 €

- Erhaltene Ausschüttungen: 14 €

- Basiszins: 0,52 %; Teilfreistellung: 0,7; Steuersatz 26,375 %

Schritt 1: Berechnung des jährlichen Wertzuwachses + die erhaltenen Ausschüttungen

14.028 € +14 € – 14.000 € = 42 €

Schritt 2: Berechnung des Basisertrages (Wert am Jahresanfang * Basiszins * 0.7)

14.000 € * 0,0052 * 0,7 = 51 €

Schritt 3: Prüfen, ob Basisertrag > (der Wertzuwachs + die erhaltenen Ausschüttungen)

51 € > 42 €

→ Da der Basisertrag maximal so groß wie die Wertsteigerung inklusive der Ausschüttungen sein darf, wird er auf 42€ (28 € Wertzuwachs +14 € Dividende) gesetzt.

Schritt 4: Berechnung der Vorabpauschale (Basisertrag – Ausschüttungen)

42 € – 14 € = 28 €

→ Da die errechnete Vorabpauschale positiv ist, muss sie versteuert werden.

Schritt 5: Gesamte Steuer berechnen

Steuer auf erhaltene Ausschüttungen: 14 € * 0,26375 * 0,7 = 2,6 €

Steuer auf Vorabpauschale: 28 € * 0,26375 * 0,7 = 5,2 €

Gesamte Steuer: 7,8 €

Beispiel 2b: Thesaurierender ETF; kleiner Wertzuwachs

- Wert deines ETF am Jahresanfang: 14.000 €

- Wert deines ETF am Jahresende: 14.042 €

- Erhaltene Ausschüttungen: 0 €

- Basiszins: 0,52 %; Teilfreistellung: 0,7; Steuersatz 26,375 %

Schritt 1: Berechnung des jährlichen Wertzuwachses + die erhaltenen Ausschüttungen

14.028 € +14 € – 14.000 € = 42 €

Schritt 2: Berechnung des Basisertrages (Wert am Jahresanfang * Basiszins * 0.7)

14.000 € * 0,0052 * 0,7 = 51 €

Schritt 3: Prüfen, ob Basisertrag > (der Wertzuwachs + die erhaltenen Ausschüttungen)

51 € > 42 €

→ Da der Basisertrag maximal so groß wie die Wertsteigerung inklusive der Ausschüttungen sein, darf wird er auf 42 € (42 € Wertzuwachs) gesetzt.

Schritt 4: Berechnung der Vorabpauschale (Basisertrag – Ausschüttungen)

42 € – 0 € = 42 €

→ Da die errechnete Vorabpauschale positiv ist, muss sie versteuert werden.

Schritt 5: Gesamte Steuer berechnen

Steuer auf erhaltene Ausschüttungen: 0 €

Steuer auf Vorabpauschale: 42 € * 0,26375 * 0,7 = 7,8 €

Gesamte Steuer: 7,8 €

Beispiel 3a: Ausschüttender ETF; kein Wertzuwachs, aber Ausschüttungen

- Wert deines ETF am Jahresanfang: 14.028 €

- Wert deines ETF am Jahresende: 13.327 €

- Erhaltene Ausschüttungen: 70 €

- Basiszins: 0,52 %; Teilfreistellung: 0,7; Steuersatz 26,375 %

Schritt 1: Berechnung des jährlichen Wertzuwachses + die erhaltenen Ausschüttungen

13.327 € + 70 – 14.028 € = -631 €

→ Da der Wertzuwachs negativ ist, müssen nur die Ausschüttungen versteuert werden.

Schritt 5: Gesamte Steuer berechnen

Steuer auf erhaltene Ausschüttungen: 70 € * 0,26375 * 0,7 = 13 €

Steuer auf Vorabpauschale: 0 €

Gesamte Steuer: 13 €

Beispiel 3b: Thesaurierender ETF; kein Wertzuwachs

- Wert deines ETF am Jahresanfang: 14.028 €

- Wert deines ETF am Jahresende: 13.397 €

- Erhaltene Ausschüttungen: 0 €

- Basiszins: 0,52 %; Teilfreistellung: 0,7; Steuersatz 26,375 %

Schritt 1: Berechnung des jährlichen Wertzuwachses + die erhaltenen Ausschüttungen

13.397 € – 14.028 € = -631 €

→ Da der Wertzuwachs negativ ist, müssen nur die Ausschüttungen versteuert werden.

Schritt 5: Gesamte Steuer berechnen

Steuer auf erhaltene Ausschüttungen: 0 €

Steuer auf Vorabpauschale: 0 €

Gesamte Steuer: 0 €

Beispiel 4a: Ausschüttender ETF; kein Wertzuwachs, keine Ausschüttungen

- Wert deines ETF am Jahresanfang: 13.327 €

- Wert deines ETF am Jahresende: 11.964 €

- Erhaltene Ausschüttungen: 0 €

- Basiszins: 0,52 %; Teilfreistellung: 0,7; Steuersatz 26,375 %

→ Kurz und knapp: hier wird gar keine Steuer fällig

Grundsätzlich ist zu sagen, dass bei ausschüttenden ETFs meist nur die Ausschüttungen versteuert werden müssen und keine Steuer auf die Vorabpauschale fällig wird, da die ausgeschütteten Erträge für gewöhnlich höher sind als der Basisertrag. Dadurch sind die jährlichen Steuern bei thesaurierenden ETFs oft geringer als bei ausschüttenden ETFs (Vergleiche Beispiel 1 den ausschüttenden- mit dem thesaurierenden ETF). Diese Erkenntnis ist besonders wichtig, wenn es darum geht Steuern zu sparen.

Erfahre hier mehr, wie du mit ETFs Steuern sparen kannst

Achtung: Denk dran, die Steuer auf die Vorabpauschale wird von deinem Verrechnungskonto von deinem Broker eingezogen. Sorge dafür, dass du am Anfang des Kalenderjahres (wenn die Steuer auf die Vorabpauschale fällig wird) genug Geld auf dem Konto hast.

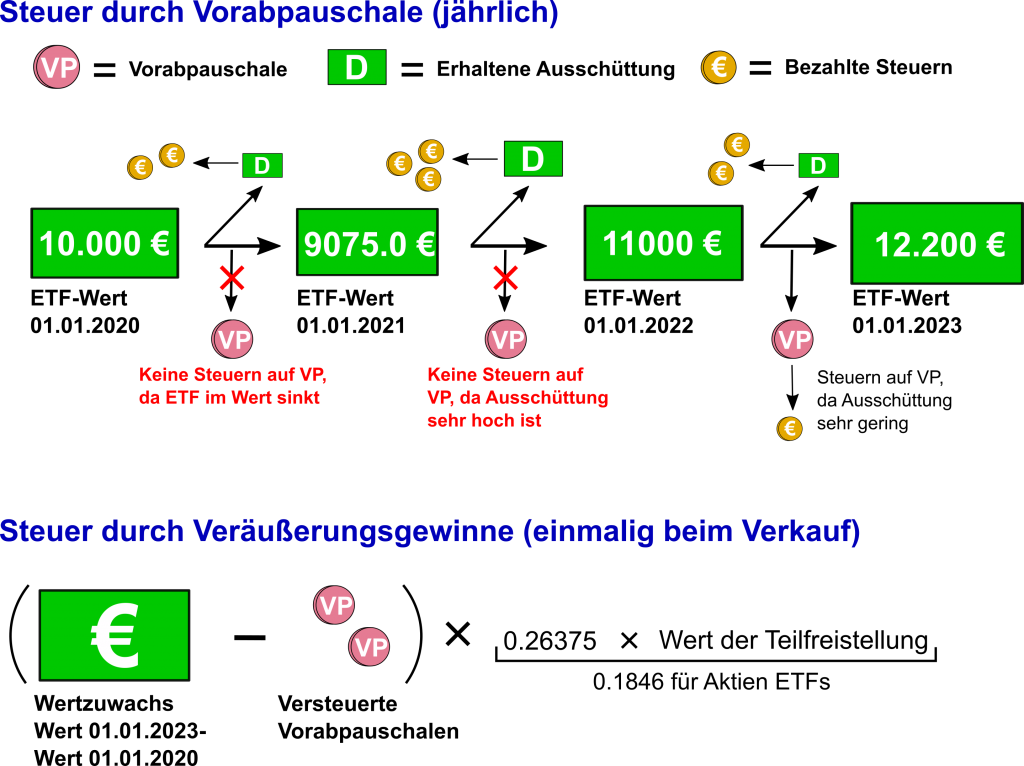

3.5 Besteuerung von Veräußerungsgewinnen von ETFs

Beim Verkauf eines ETFs muss der gesamte Wertzuwachs versteuert werden. Alle Vorabpauschalen, die du bereits versteuert hast werden von dem Wertzuwachs abgezogen, sodass du nicht doppelt besteuert wirst. Wie viele Steuern du zahlen musst, lässt sich anhand folgender Formel berechnen:

(Wert deines ETFs am Verkaufstag in € -Wert deines ETFs am Kauftag in € – Summe der bereits versteuerten Vorabpauschalen in €) * Wert der Teilfreistellung * Steuersatz auf Kapitalerträge

Schauen wir uns das Ganze anhand eines Beispiels an:

- Wert deines ETFs am Kauftag: 10.000 €

- Wert deines ETFs am Verkaufstag: 17.000 €

- Summe der bereits versteuerten Vorabpauschalen: 500 €

- Wert der Teilfreistellung: 0,7

- Steuersatz: 26.375 %

(17.000 € -10.000 € – 500 €) * 0,7 * 0,26375 = 1200 €

Du musst also 1200 € Steuern beim Verkauf zahlen.

4. Übersichtsabbildung

In der folgenden Übersichtsabbildung ist die Besteuerung von ETFs seit 2018 schematisch dargestellt.

5. Fazit

Seit der Investmentsteuerreform von 2018 werden alle ETFs nach derselben Systematik versteuert und sind dadurch vom steuerlichen Aufwand gleich (steuereinfach). Die fälligen Steuern werden automatisch von deinem deutschen Broker einbehalten bzw. abgebucht. Bei der Wahl des ETFs musst du demnach nicht mehr darauf achten, ob ein ETF einen steuerlichen Mehraufwand mit sich bringt sondern du kannst den ETF kaufen, der am besten zu dir passt.

6. Quellen

Bundesministerium der Finanzen; Investmentsteuergesetz

Disclaimer

Wir haben den Artikel im besten Wissen und Gewissen geschrieben. Die Informationen sind von uns selbst recherchiert worden und die Berechnungen haben wir selbst durchgeführt. Es ist jedoch nicht auszuschließen, dass uns an irgendeiner Stelle ein Fehler unterlaufen ist. Falls du auf einen stößt sind wir dankbar, wenn du uns darüber in Kenntnis setzt. Des Weiteren möchten wir darauf hinweisen, dass wir keine Steuer- oder Anlagenberater sind. Wir betreiben keine Anlageberatung oder Anlagevermittlung. Erfahre, wer hier eigentlich schreibt.

Hallo,

ich habe seit 2 jahren einen ETF-Sparplan therausierend MSCI mit 400 € im Monat und habe noch keinen Freistellungsaufrag eingerichtet.

Fallen da monatliche Vorabsteuern an oder nur beim Verkauf vom ETF.

Die Preise für den ETF sind ja jeden Monat unterschiedlich.

Ich habe aber auch schon mehrmals größere Beträge in ETF gleicher Art angelegt.

Habe bisher auf dem Kontoauszug noch nichts bemerkt.

Ich weiss nicht wie hoch der Freistellungsbetrag in etwa sein soll.

Schöne Grüße Georg

Hallo Georg,

eine tolle Sparrate hast du, sehr schön!

Erstmal ganz allgemein: Es fallen immer Steuern beim Verkauf an, sofern du Gewinne gemacht hast.

Mit den von dir genannten Vorabsteuern meinst du sicher die Vorabpauschale. Diese ist immer jährlich fällig und wird automatisch von deinem Verrechnungskonto abgezogen, sofern denn eine fällig wird. Die dafür notwendigen Bedingungen (z.B. ein Wertzuwachs im entsprechenden Kalenderjahr) haben wir im Artikel beschrieben. Wichtig: In die Berechnung der Vorabpauschale geht immer der Basiszins ein (siehe Formel unter 3.2). Dieser wurde in den Jahren 2021 und 2022 von der Bundesbank auf 0,0 % gesetzt! Dadurch wirst du auch für dieses Jahr, egal wie hoch deine Kursgewinne sein mögen, keine Vorabpauschale bezahlen müssen. Das ist auch der Grund, warum du in deiner bisherigen Anlagekarriere noch nichts von dem Thema in deinem Depot mitbekommen hast. Ob sich das nicht für 2023 ändert, wo die Zinsniveaus aktuell stark steigen, müssen wir abwarten.

Wie hoch dein Freistellungsauftrag sein muss, kannst du dir anhand des Artikels selber berechnen. Vielleicht als Anhaltspunkt: Für das Kalenderjahr 2019 hatte die Bundesbank einen Basiszins von 0,52 % festgelegt. Mein thesaurierender MSCI World ETF hatte eine Kursrendite von etwa 25 % erzielt. Für diesen ETF musste ich dann im Januar 2020 eine Vorabpauschale von etwa 0,2 % des gesamt investierten Betrages bezahlen. Bzw. diese Summe wurde von meinem Freistellungsauftrag abgezogen. Bei der Comdirect habe ich für die Vorabpauschale eine entsprechende Abrechnung als PDF bekommen.

Beste Grüße

das ETF-Labor

Hallo liebes Team vom ETF-Labor,

danke, für die tolle Zusammenstellung, die gut verständlichen Erklärungen und die Beispielrechnungen! Es wäre super, wenn ihr noch mal auf die Besteuerung von langfristigen ETF-Sparplänen eingehen könntet. Da habe ich noch Fragezeichen. Was ist „Wert des ETFs am Kauftag“ und „Wert des ETFs am Verkaufstag“ bei einem ETF-Sparplan bei einer Laufzeit von 30 Jahren? (Angenommen, ich fange heute mit meinem ETF-Sparplan an: 200 € monatlich in einen thesaurierenden MSCI World, 30 Jahre lang.) Ich kaufe durch meine monatliche Einlage ja immer nach. Wie kann ich den Wert am Kauftag bestimmen, den ich ja für die Berechnung der Steuer bei Verkauf brauche? Und mal angenommen, ich habe nach 30 Jahren durch meine Einlagen und die Rendite einen Endbetrag von 150.000 € zusammen. Ist das dann der Wert des ETF am Verkaufstag?

Ich habe verstanden, dass die Summe der versteuerten Vorabpauschalen von der Steuerlast bei Verkauf abgezogen wird. Könnt ihr eine fiktive Beispielrechnung aufstellen, um das Prinzip besser zu verstehen und um ein Gefühl für die Größenordnungen (Steuerlast abzüglich Summe der versteuerten Vorabpauschalen) zu bekommen (unter der Annahme, dass die Steuergesetzgebung so bleibt).

Das wäre super. Vielen Dank!

Kati

Hallo Kati,

vielen Dank für dein tolles Feedback zu unserem Artikel. Es freut uns sehr, wenn wir Menschen damit helfen können. Gerade unsere Steuerartikel haben viel Zeit gekostet, damit wir die Thematik so verständlich wie möglich darstellen können. Du hattest viele Fragen auf einmal und da wollten wir uns die Zeit nehmen, diese ausführlich zu beantworten. Deshalb hat das mit der Antwort etwas gedauert.

Fangen wir mit dem einfacheren Teil an: Wenn du 30 Jahre lang 200 € besparst, hast du am Ende 72.000 € eingezahlt. Ist dein Depot am Ende 150.000 € Wert, dann hast du 78.000 € durch Kursgewinne erzielt (vor Steuern!). Die jährliche Rendite läge im Durchschnitt bei 4,5 %. Bei einem thesaurierenden ETF werden keine Dividenden ausgeschüttet, das heißt die entstehende Steuer kommt nur von der Vorabpauschale während der Ansparzeit. Bei der Berechnung der Vorabpauschale (siehe Formel unter 3.2) wird mit dem Basisertrag multipliziert. Aufgrund der Niedrigzinsphase hat das Bundesfinanzministerium den Basiszins für die Jahre 2021 und 2022 auf 0 festgesetzt. Demnach wird in diesen beiden Jahren keine Vorabpauschale fällig, egal wie stark deine ETFs gestiegen sind (Multiplikation mit 0). Würden wir dies für alle Jahre annehmen, dann müsstest du in keinem Jahr eine Vorabpauschale leisten. Die 78.000 € Gewinn nach 30 Jhren wären also voll zu versteuern (Gewinn * Steuersatz * Wert der Teilfreistellung):

78.000 € * 0,26375 * 0,7 = 14.400,75 €

Würdest du deinen Aktien-ETF (Teilfreistellung 0,3 %, siehe Tabelle 1) nach 30 Jahren verkaufen, müsstest du 14.400,75 € an Steuern bezahlen. Hast du in diesem Jahr keinerlei weitere Kapitaleinkünfte, würdest du ca. 150 € weniger Steuern durch Nutzung des Sparerpauschbetrags bezahlen. Aufgrund des stark steigenden Zinsumfelds ist aber natürlich davon auszugehen, dass der Basiszins für das Jahr 2023 höher liegt und somit eine Vorabpauschale auf ETFs möglich ist. Dies wäre für thesaurierende ETF-Sparer, die den Sparerpauschbetrag nicht (voll) ausnutzen, sogar von Vorteil: Es würde sich eine Vorabpauschale ergeben, die du aufgrund deines Freibetrags (Sparerpauschbetrags) nicht bezahlen musst. Die fiktiv bezahlte Vorabpauschale kannst du dann aber im Jahr deines Verkaufs voll gegen rechnen und zahlst weniger Steuern.

Machen wir ein Beispiel: Nach rund 23 Jahren ist dein Depot rund 100.000 € Wert. Nehmen wir an, dass das 24. Jahr bombastisch läuft und eine Rendite von 20 % liefert, dass heißt du hast einen Wertzuwachs von 20.000 €. In diesem Jahr liegt der Basiszins bei sehr hohen 5 %, dann würden wir bei der Rechnung analog zu Schritt 2 aus unseren Beispielen rechnen:

20.000 € * 0,05 * 0,7 = 700 €

700 € ist also der Basisertrag. Die zu bezahlende Steuer (Vorabpauschale) liegt in diesem fiktiven Jahr bei:

700 € * 0,26375 = 184,63 €

Der Sparerpauschbetrag liegt im Jahr 2022 bei 801 € für Alleinstehende und er steigt ab 2023 auf 1000 €. Die 700 € Basisertrag liegen unter dem Sparerpauschbetrag, das heißt wenn du den Freibetrag nicht anderweitig nutzt, dann musst du die 184,63 € Steuern nicht bezahlen. Wenn du dein Depot aber nach 30 Jahren komplett verkaufst, kannst du die “bezahlte” Vorabpauschale von 184 € von den zu zahlenden Steuern von 14.400 € abziehen. Dadurch würdest du dann im Jahr des Verkaufs weniger Steuern bezahlen.

Kommen wir zum Schluss noch kurz zum “Wert am Kauftag/Verkaufstag”. Machen wir hier das Ganze anhand eines konkreten Beispiels, des thesaurierenden MSCI World von iShares (WKN: A0RPWH). Sagen wir du hast deinen Sparplan im März 2020 bei rund 45 € gestartet, dann ist das der „Wert des ETFs am Kauftag“ für die erste Sparplanausführung. Führst du aktuell im November 2022 einen Sparplan aus, liegt der Wert bei rund 70 €. Für diese Sparrate ist dies der „Wert des ETFs am Kauftag“. Nach 30 Jahren ist der Wert des ETFs bei ca. 170 € je Anteil angekommen (bei 4,5 % Rendite). Verkaufst du alle Anteile auf einmal, dann sind diese 170 € je Anteil der „Wert des ETFs am Verkaufstag“. Insgesamt fallen die bereits berechneten 14.400 € Steuern an, da du insgesamt 78.000 € an Wertzuwachs hattest. Machst du jedoch einen Teilverkauf, dann gilt das “First In, First out”-Prinzip: Verkaufst du nur einen ETF-Anteil, dann ist das der, den du zuerst gekauft hast. In dem Beispiel wäre das der Anteil, den du für 45 € gekauft hast. Der Wertzuwachs bei diesem Anteil liegt bei 125 € (170 € – 45 €), das heißt beim Verkauf würden hier 23,08 € Steuern fällig werden (125 € * 0,7 * 0,26375). Bei den Anteilen aus November 2022 liegt der Wertzuwachs bei 100 €, das heißt hier würden entsprechend nur 18,47 € Steuern je verkauftem Anteil fällig werden.

Wie du siehst ist die Steuerthematik nicht ganz trivial und wie viele Steuern du am Ende des Tages bezahlen musst, hängt von sehr vielen Faktoren ab (Basiszins, Wertentwicklung deiner ETFs etc). Eine genaue Aussage lässt sich deshalb nicht treffen, sondern nur grobe Richtwerte.

Abschließend noch unser Disclaimer: Wir sind keine Steuerberater, sondern geben nur unsere persönliche Meinung und unser Verständnis der aktuellen Steuerregeln wider. Wir erheben keinen Anspruch auf die Richtigkeit der Angaben.

Wir hoffen, dass dir das geholfen hat. Falls noch Fragen oder Unklarheiten offen sind frag gerne nochmal nach.

Beste Grüße

das ETF-Labor